– Michael Roberts –

La semana pasada, el presidente de la Fed de EE. UU., Jay Powell, dio testimonio ante el Congreso de EE. UU. sobre la inflación y la política monetaria de la Fed. Asustó a los mercados financieros cuando pareció decir que los últimos datos sobre la economía probablemente requerirían más aumentos de las tasas de interés ya un ritmo más rápido. Powell argumentó que aunque la tasa de inflación general había retrocedido, la tasa de inflación «básica», que excluye los precios de la energía y los alimentos, seguía siendo «rígida». Además, el mercado laboral de EE. UU. todavía parecía excepcionalmente fuerte, lo que justificaba la necesidad de controlar el impacto de cualquier aumento de salarios. Nuevamente sugirió que sería necesario aumentar aún más la tasa de política de la Fed (que establece el piso para todas las demás tasas de préstamo) hasta que los costos salariales estén bajo control.

Una vez más, Powell, al igual que otros gobernadores de bancos centrales, afirmó que la inflación estaba siendo impulsada por una «demanda excesiva» y también por el riesgo de que el aumento de los salarios provocara una espiral de «salarios-precios». Pero hay muchas pruebas de que no es la demanda excesiva o la presión salarial lo que ha causado la aceleración de la inflación. He ofrecido tal evidencia en varias publicaciones anteriores. Y en una publicación reciente, relaté un largo estudio de Joseph Stiglitz que ofrecía datos completos que mostraban que la inflación fue causada por la escasez del lado de la oferta, no por la ‘demanda excesiva’.

Desde entonces, ha aparecido más evidencia que respalda la historia del suministro. Un artículo reciente encontró que cuando la economía salió de los bloqueos y la depresión de la pandemia de COVID, hubo un cambio hacia la compra de más bienes. Sin embargo, los productores no pudieron hacer frente a este aumento. “Nuestro principal hallazgo es que el cambio en la demanda de consumo de servicios hacia bienes puede explicar una gran proporción del aumento de la inflación de EE. UU. entre 2019:T4 y 2021:T4. Este shock de reasignación de la demanda es inflacionario debido a los costos de aumentar la producción en los sectores productores de bienes y porque dichos sectores tienden a tener precios más flexibles que los productores de servicios”.

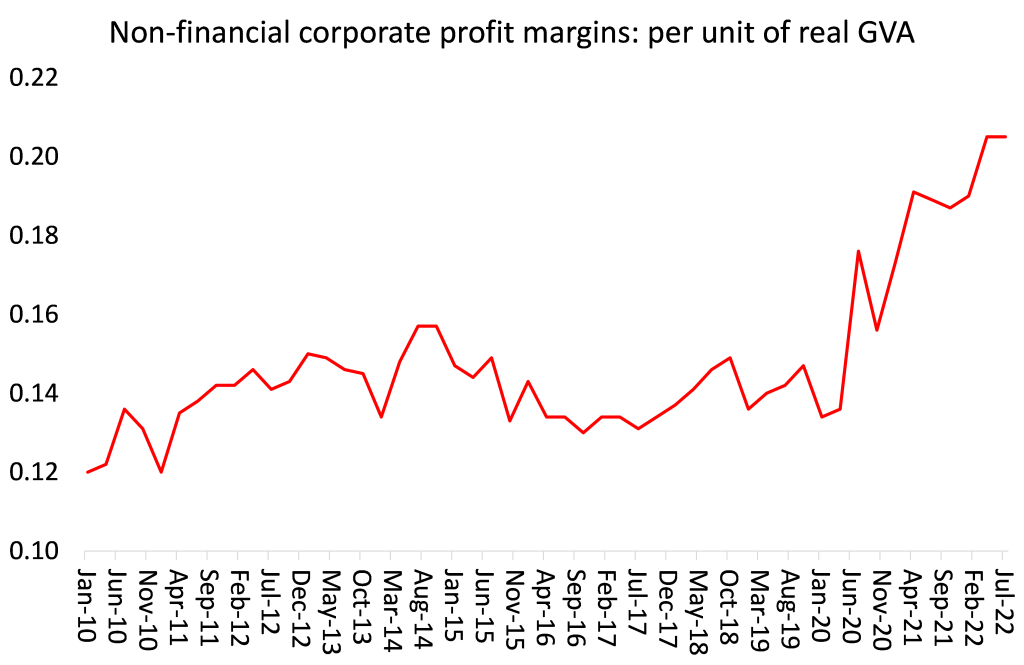

Y hay más evidencia de que el repunte inflacionario fue impulsado principalmente por costos no laborales (materias primas, componentes y transporte) y por fuertes aumentos en los márgenes de beneficio. Los aumentos salariales hicieron la menor contribución.

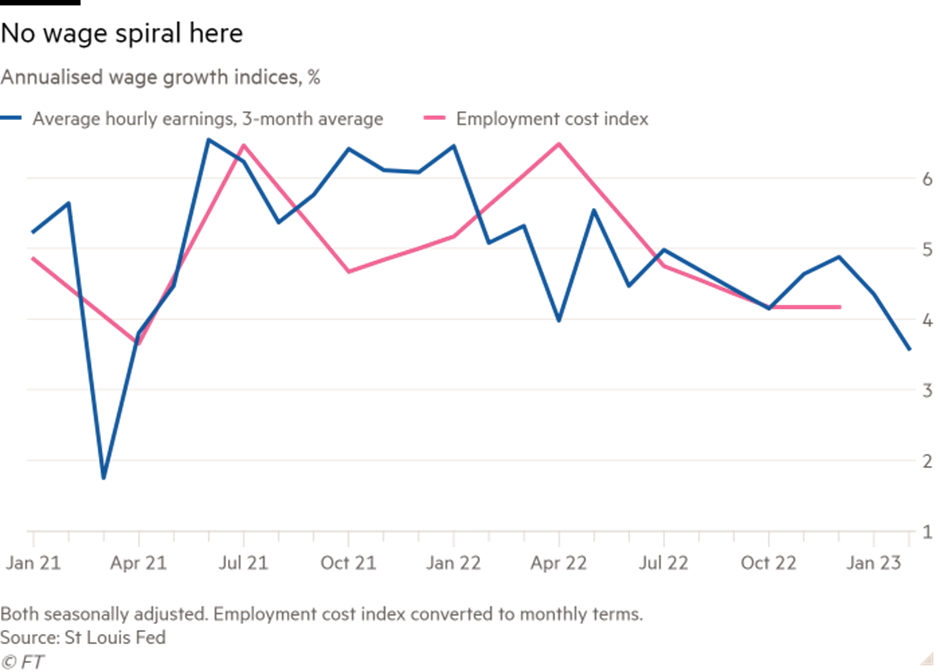

Los últimos datos de EE. UU. sobre aumentos salariales confirman que no hay inflación ‘salarial push’.

Y esto no es sólo en los EE.UU. En la Eurozona, se da aún más el caso de que los costos y beneficios no laborales impulsaron las tasas de inflación. El BCE publicó recientemente una estimación de las contribuciones de las ganancias, los impuestos y los costos laborales a la inflación de la EZ.

Bueno, incluso así, ¿se puede argumentar que una política monetaria más estricta, es decir, aumentar las tasas de interés para aumentar el costo de los préstamos y reducir la oferta monetaria mediante la venta de bonos de los bancos centrales, aún puede reducir la inflación? Pues no según el propio análisis del BCE. En un estudio, el BCE descubrió que un aumento de la tasa de interés de 1 punto porcentual solo reduce la inflación entre 0,1 y 0,2 puntos porcentuales. ¡El BCE también estima que el mayor efecto negativo interanual de las subidas de tipos sobre el PIB se materializará sólo después de nueve trimestres!

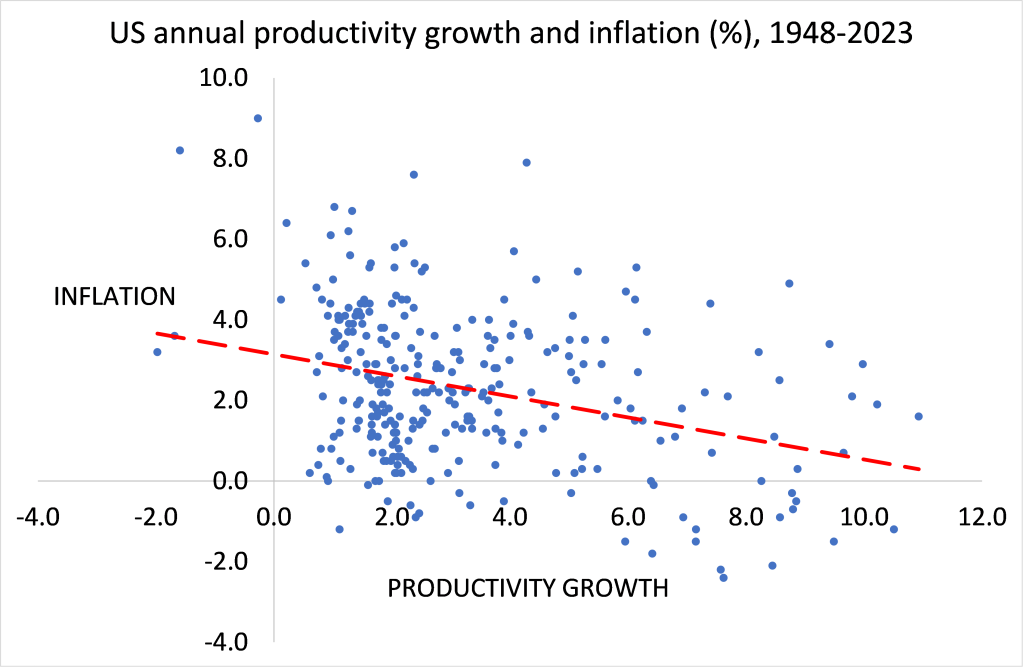

Es el lado de la oferta lo que es clave para la inflación. En particular, a largo plazo, es la tasa de crecimiento de la productividad en cualquier economía. Si el crecimiento de la producción por empleado se ralentiza o incluso cae, los costes por unidad de producción aumentarán y eso obligará a las empresas a intentar subir los precios. Otro documento reciente argumentó que “los impactos de costos en todo el sector y los cuellos de botella en el suministro” crean las condiciones para que las empresas con cierto poder de fijación de precios aumenten los precios para proteger los márgenes de beneficio. Se convierte en ‘inflación de los vendedores’.

El crecimiento de la productividad es clave para la inflación. De hecho, existe una fuerte correlación inversa (0,45) entre el crecimiento de la productividad y las tasas de inflación en las últimas dos décadas.

Powell ahora habla de subir más y más rápido con las tasas. Pero el impacto de las subidas anteriores apenas ha afectado a la inflación. Y controlar la oferta monetaria no parece tener mucho efecto sobre la inflación, contrariamente a la opinión de los monetaristas. El Banco de Pagos Internacionales (BIS) es la asociación internacional de bancos centrales a nivel mundial. Sus economistas son monetaristas firmes y partidarios de la escuela austriaca del libre mercado. En un estudio reciente, el BIS encontró “una correlación estadística y económicamente significativa en una variedad de países entre el exceso de crecimiento del dinero en 2020 y la inflación promedio en 2021 y 2020”. John Plender del Financial Times, otro experto escolar austriaco, concluyó que“No es necesario ser un devoto absoluto de la teoría cuantitativa del dinero para darse cuenta de que el auge de los precios de la vivienda y las acciones de EE. UU. el año pasado se debió sustancialmente a demasiado dinero persiguiendo muy pocos activos”.

Tenga en cuenta dos cosas aquí. En primer lugar, existe la causalidad. Como admite el BIS “El debate sobre la dirección de la causalidad en el vínculo entre el dinero y la inflación no se ha resuelto por completo. La observación de que el crecimiento del dinero hoy ayuda a predecir la inflación mañana no implica, en sí misma, causalidad”. Podría ser que “son los ingresos, y no el dinero, los que provocan el aumento del gasto, actuando como señal la evolución de los saldos monetarios”. Pero luego el BIS continúa argumentando que «la causalidad no es necesaria ni suficiente para que el dinero tenga contenido de información útil para la inflación, que es nuestro enfoque aquí». ¿En realidad? Seguramente importa si es la actividad económica, la producción y el crecimiento del gasto lo que impulsa la oferta monetaria general, o viceversa.

En segundo lugar, Plender señala que el aumento de la oferta monetaria está asociado con el aumento de los precios de la vivienda y de las acciones, sin mencionar los precios de los bienes y servicios. Y ese es el punto. El fuerte crecimiento de la oferta monetaria y las bajas tasas de interés hasta el momento de la pandemia no llevaron a un aumento de los precios ni a una aceleración de la inflación en las tiendas. En cambio, la oferta monetaria impulsó un auge crediticio expresado en un auge de los activos inmobiliarios y financieros.

Lo que falta en el argumento monetarista es que los cambios en la oferta monetaria también pueden significar cambios en la velocidad del dinero, es decir, la tasa de rotación de las existencias de dinero existentes. Si la velocidad del dinero cae, significa que los tenedores de efectivo no lo gastan en bienes y servicios, sino que lo acumulan en depósitos o lo invierten en propiedades y activos financieros. Entonces, a medida que el crecimiento de la oferta monetaria se aceleró en las dos primeras décadas de este siglo, la velocidad del dinero cayó a medida que el efectivo se usaba en la especulación financiera y de propiedad.

Pero tenga en cuenta el cambio desde la pandemia. La Fed ha estado restringiendo la oferta monetaria para controlar la inflación. Después de explotar en 2020 durante la crisis de la pandemia, la oferta monetaria ahora se está contrayendo.

Pero, por el contrario, la velocidad de ese stock de dinero está aumentando, contrarrestando el impacto de una política monetaria más estricta. Eso hace que cualquier política monetaria restrictiva sea ineficaz sobre la inflación, pero no necesariamente sobre el crecimiento económico y el empleo. La política de la Fed no funcionará excepto para acelerar cualquier deslizamiento hacia la recesión económica. Los investigadores de la Fed de Cleveland analizaron las proyecciones económicas más recientes del FOMC. Su modelo proyecta que la previsión de desempleo actual del FOMC reduciría la inflación PCE subyacente al 2,75 %, pero solo para 2025. Y sería necesaria una “recesión profunda para lograr” la proyección de inflación del 2,1 % a la que apunta la Fed.

Y ahora tenemos el colapso de SVB como resultado de las subidas de tipos de interés de la Fed. Ver mi publicación . De hecho, esto puede obligar a la Fed a hacer una pausa en su plan de subir las tasas de interés más alto y más rápido. La Fed está atrapada en un dilema: más aumentos de tasas podrían significar más quiebras bancarias y recesión; pero detener las alzas significa que la Fed no puede hacer frente a la inflación.

Lo peor está por venir para el llamado sur global. Si la Reserva Federal continúa subiendo, entonces el dólar estadounidense recuperará su fuerza después de la breve pausa reciente (gráfico a continuación).

La deuda global total ahora supera los $ 300 billones, o el 345% de su PIB combinado, frente a los $ 255 billones, o el 320% del PIB, antes de la pandemia de covid-19. Cuanto más endeudado se vuelve el mundo, más sensible es a las subidas de tipos. Para evaluar el efecto combinado del endeudamiento y las tasas más altas, The Economist estimó la factura de intereses de las empresas, los hogares y los gobiernos en 58 países. Juntas, estas economías representan más del 90% del PIB mundial. En 2021 su factura de intereses se situó en 10,4 billones de dólares, o el 12 % del PIB combinado. Para 2022 había alcanzado la friolera de 13 billones de dólares, o el 14,5 %. Dado que gran parte de la deuda de las economías del Sur Global está en dólares, la apreciación del dólar en relación con sus propias monedas es una carga adicional. ¡Las economías en desarrollo ahora gastan más en el servicio de la deuda externa que en la salud de sus ciudadanos!

Así que no sólo la recesión está en la agenda de las economías del G7, sino que la suspensión de pagos y la caída de la deuda ya están comenzando en las economías ‘en desarrollo’ (por ejemplo, Sri Lanka, Zambia, Pakistán, Egipto).

————————————–

Michael Roberts trabajó en la City de Londres como economista durante más de 40 años. Ha observado de cerca las maquinaciones del capitalismo global desde dentro de la guarida del dragón. Al mismo tiempo, fue un activista político en el movimiento obrero durante décadas. Desde que se jubiló, ha escrito varios libros. La Gran Recesión: una visión marxista (2009); La larga depresión (2016); Marx 200: una revisión de la economía de Marx (2018): y junto con Guglielmo Carchedi como editores de World in Crisis (2018). Ha publicado numerosos trabajos en diversas revistas económicas académicas y artículos en publicaciones de izquierda.